こんにちは。@Techガールです。

皆さん、アメリカでクレジットカートは使っていますか?

私はこのクレジットカード社会のアメリカで、ずーっとクレジットカードを持たずに生活をしていたので、今までとても生活が不便でした。

銀行からのATMカードはあっても、それはデビットカードだったので使ったらその分すぐに口座から金額が支払われるので、大きな金額の支払い(例えば急な車の修理で$1000以上支払うことになるとか)になると、お金が急に減った感があって、とっても嫌だったんですよ。

そんなとき、クレジットカードで支払って分割できたら楽だろうにな〜とずっと思っておりましたが、ずっと作れずにいたので、先日口座を開いているバンク・オブ・アメリカ(Bank of America)に、どうにかクレジット(信用)が無いままクレジットカードが作れないか、銀行員さんに尋ねに行きました。

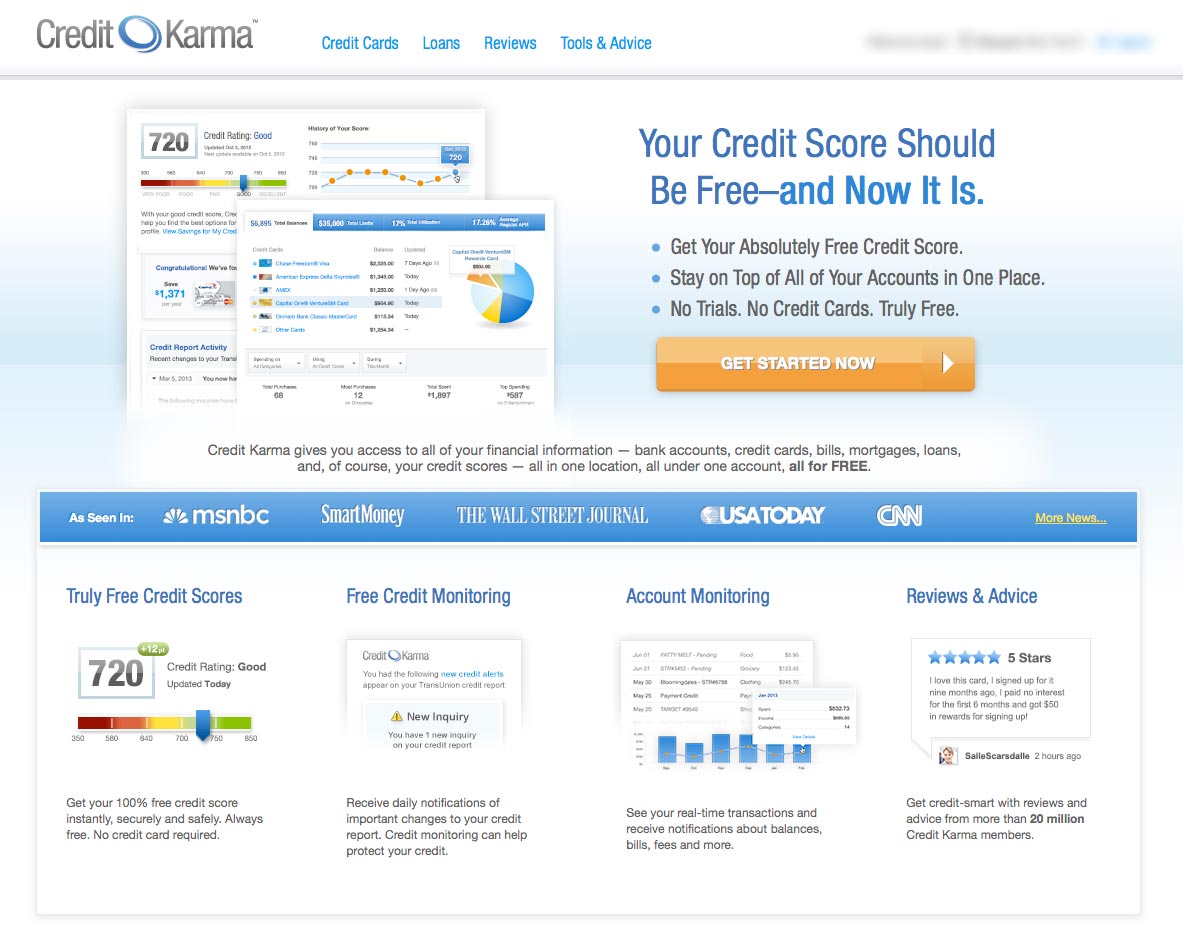

その際に、担当してもらった銀行員さんからとっても便利なサイトを教わりました。アメリカではCMでお馴染みの「Credit Karma.com」です。

この Credit Karma.com というサイトでは、無料でクレジットカードに関する様々な事が調べられるのでとっても便利なんですよ。早速私もアカウントを作って、このサイトをチェックしてみました。

この記事は、アメリカでクレジット(信用)ゼロの状態で、実際にクレジットカードを作ってから書いた記事になります。

クレジットカードをクレジットゼロから作る方法や手順も、時間ができたらまとめて記事にしたいと思いますが、今日は私が使ったサイト Credit Karma と、アメリカのクレジットカード事情、クレジットスコア、クレジットヒストリーについて詳しくブログしてみたいと思います。

アメリカでクレジットスコア・ヒストリーを無料で確認する

アメリカでは CreditKarma.com というサイトで、無料で自分のクレジットスコアとクレジットヒストリーを調べることが出来ます。

それ以外にも、自分のクレジットに関する様々な情報を調べることができるので、非常に便利なサイトです。実際に使うと分かると思いますが、UIもしっかりしていて、とっても見やすく分かりやすいです。

ここアメリカでは有名なサイトで、数年前よりCMでよく目にするようになりました。

Credit Karma では、トランスユニオン(TransUnion)とエキファックス(EQUIFAX)という、この二つの消費者信用情報会社のクレジットスコアを無料で確認することができます。

もう一つ大きな信用情報会社では「FICO」という会社が有名です。Discover カードやアメリカンエクスプレス系のカード保持者であれば、このFICOのクレジットスコアを無料でチェックできます。

Credit Karma のサイトを詳しく説明する前に、まずアメリカのクレジットスコア、クレジットヒストリーについて、詳しく説明したいと思います。

[ads2]

クレジットスコアは何を基準にして決められる?

個人のクレジットスコアを決定する基準はいくつか細かく分かれているのですが、これには大きく影響を及ぼすものと、それほどでもないものとあるようです。

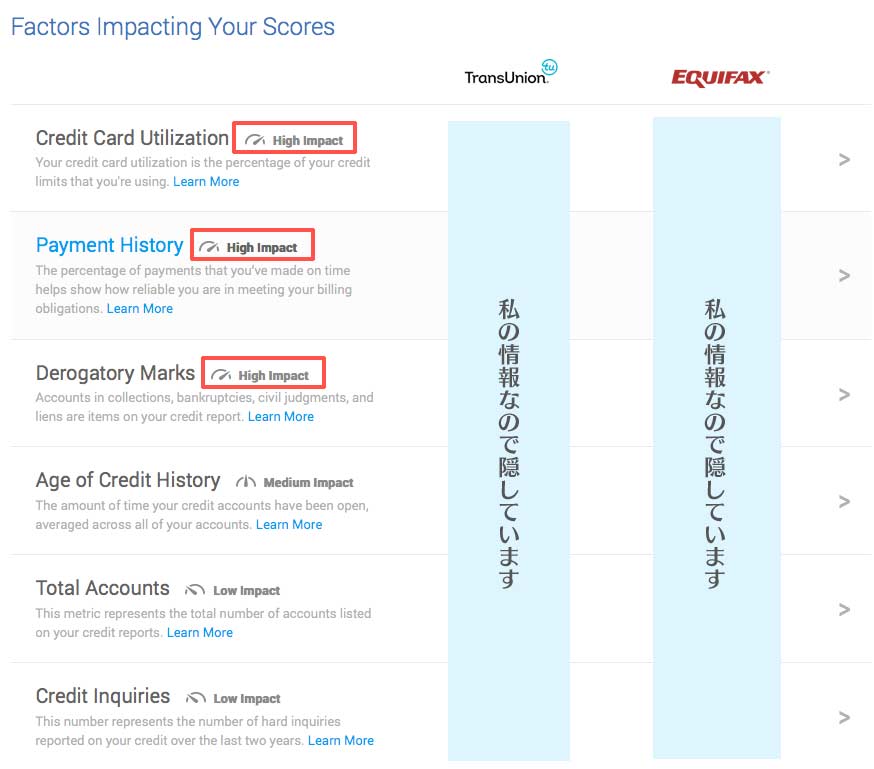

以下は自分のクレジットスコアに影響を及ぼす主な項目になります。(後ほどご紹介する Credit Karma のサイト内でも確認できます)分かりやすく日本語でも説明していきます。

赤枠で囲んだところが、個人のクレジットスコアに大きく影響を及ぼす項目になります。以下に説明をつけていますので、参考までにどうぞ。

Credit Card Utilization(カード利用限度額に対しての使用率)

Credit Card Utilization とは、「持っている全てのクレジットカードの合計利用限度額に対して、今どれだけ利用しているか」の項目で、あまりにもクレジットカードに依存した生活を続けていると、生活が困窮していると思われる恐れがあり、これもクレジットスコアに悪い影響を及ぼします。

アメリカはクレジットカード社会とは言いましたが、何でもかんでもカードで買って、毎月利用限度額いっぱいまで使っていると、クレジットスコアに悪い影響を与えてしまうということです。要するに、借入額に気を付けなさいよ、ということです。

アメリカでは自分がもっている全てのクレジットカードの、全体の利用限度額の 30% 以下にしておくのが理想的とされています。

※ Credit Karma では20%以内に収まるように利用することを勧めています。

こちらは赤枠で囲ったように「High Impact(影響が高い)」となっていますので、毎月利用限度額に近い額を使っていると、クレジットスコアにも悪い影響を及ぼすので注意が必要です。

Payment History(支払い履歴)

こちらは見て分かる通り、支払い履歴になります。

支払いの延滞や、支払い期日までに全くお金を支払わなかった場合は、自分のクレジットスコアにとても悪い影響を及ぼします。

「支払いに遅れない」「支払い額はミニマムペイメント以上ちゃんと支払う」、これはアメリカで良いクレジットスコアを保つ上では一番肝心なことかもしれません。

こちらも同じく「High Impact(影響が高い)」になっていますので、支払いの期日までには忘れずに支払うようにしましょう。

現在はどのカード会社も「Recurrent Payment」や「Auto payment」といって、引き落とし口座をクレジットカード会社のウェブサイトから設定して、自動で毎月決まった日程で支払いを済ませることが出来るので、これを設定しておくと、払い忘れも未然に防げると思います。

私はどのクレジットカードも自動支払いにしているので、一度も延滞なく支払えています。

Derogatory Marks(ネガティブレコードの有無)

「Derogatory Mark」とは、信用に関するネガティブな記録(特に長期的に記録が残るもの)を指しています。例として、以下の様な情報が含まれます。

- Bankruptcy(破産)

- Foreclosure(差し押さえ)

- Collections(未払い金の有無や、その他の負債)

- Tax lien(税金を滞納している人への財産の差し押さえ)

- Civil judgment(民事裁判)

Credit Karma では、こういった信用に関するネガティブな記録が多ければ多いほど、クレジットスコアにも悪影響を及ぼすと書いてあります。

私は以前、Debt Collector(負債を回収して、債務者へ支払ってもらうようにしつこく催促する人達や会社) から医療費の未払いで、ずーーーと毎日しつこく電話が掛かってきていたことがあったのですが、もしあの Debt Collector の電話を無視したままだったら、きっとこの「Derogatory Marks」にフラッグが立っていたかもしれません。

私はいつも医療費は期限までにいつも支払うようにしていますが、そのときは何故か1年近く支払っていない請求書が存在していたようで、1年経った後はその請求書は発行元の病院には既に無く、Debt Collection の会社に回されていたようでした。

しかもその間にアパートを引っ越したこともあって、請求書が私の住所までうまく届かなかったものと思われます。

私の責任じゃないのに、いきなり「未払いの医療費●●●ドルあるから明日までに払ってね、払わないとネガティブなレポートが信用会社に記録されるから」みたいなことも言われたので、本当にイライラしましたよ。

でも Debt Collector が怖いからといって、身に覚えのない請求書や代金は支払う必要はないと思うので、ちゃんと項目と日付、もし医療費だったら保険会社にも連絡して、支払ったことになっているか未払いかちゃんと確認してから負債を支払うようにしましょう。

ちなみに私は一年も前のことだったので、保険会社にも一応請求書の内容と金額、日付も確認した上で支払いました。

良いクレジットスコアを保つには、この「Derogatory Mark」にも気を付けましょう。

Age of Credit History(クレジットスコアを持ってからの年数)

これは自分のクレジットヒストリーの年数になります。私は2014年からクレジットカードを作っていて、まだクレジットヒストリーは1年半くらいしか無いので、この項目は正直低いです。

でも全体としては「Medium Impact(中度の影響)」になるため、上でご紹介した3つの項目よりは影響は少ないと思われます。

なので、「High Impact」になる「支払いの延滞」や「使い過ぎ」もないため、今のところクレジットスコアは結構よいスコアを保っております。

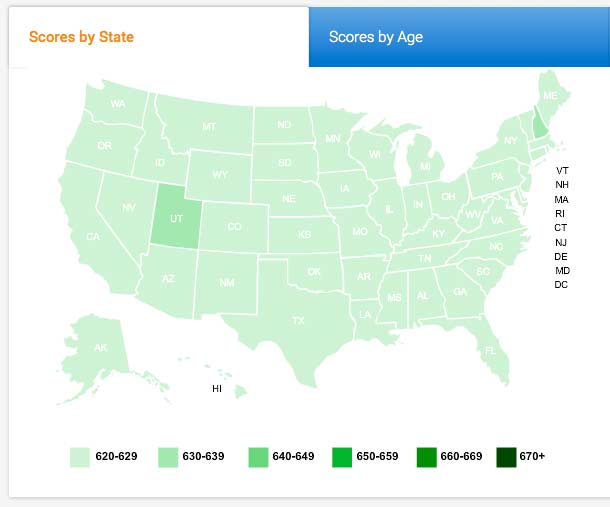

州・年代ごとクレジットスコアの目安・平均

クレジットスコアの目安とアメリカ全土の平均を知る上で面白い統計を見付けました。以下が、州ごとと年代別のクレジットスコアの統計になります。

州ごとの平均クレジットスコア

Credit Trend by State - Credit Karma -

Credit Trend by State - Credit Karma -

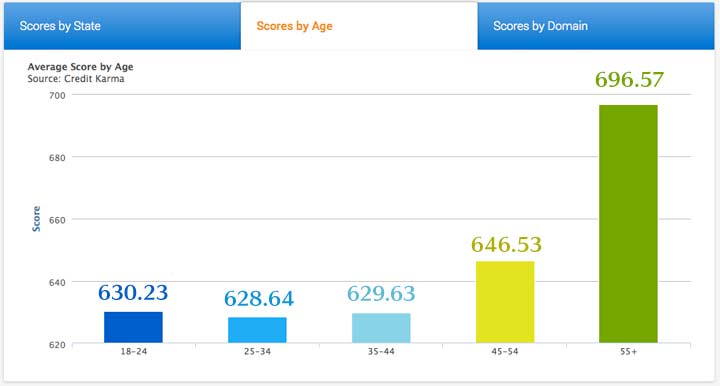

年代別の平均クレジットスコア

Credit Trend by Age - Credit Karma -

Credit Trend by Age - Credit Karma -

州別で見ると、どれも大体600〜630位が平均となっています。ただ、年代別で見ると、やはり若い世代ほどクレジットスコアが悪く、年齢が上がるほどスコアが良くなっています。

ちなみに、アメリカでは以下のクレジットスコアが「とても悪い〜とても良い」を評価する目安となっています。

- Excellent Credit: 750+(とても良い)

- Good Credit: 700-749(良い)

- Fair Credit: 650-699(普通)

- Poor Credit: 600-649(乏しい?)

- Bad Credit: below 600(悪い)

アメリカでは一般的に、良いクレジットスコアは720位かそれ以上が良いクレジットスコアと考えられています。

ですので、近々何か大きな買い物をローンで買う予定のある人は、自分のクレジットカードのスコアにも注意を払い、スコアの下がるカードの使い方はしないように注意しておきましょう。

クレジットスコアの上げ方

クレジットスコアを急にグっと上げる裏技的なことは知りませんが、もし今後大きな買い物をローンで購入する予定があれば、まずは1年位前からクレジットカードを作って、出来るだけ借入額を利用限度額の30%以内に収まる程度に使い続け、毎月使った分をその月に全部払い続けていると、普通に720かそれ以上のクレジットスコアをもらえる様になると思っています。

大きな買い物をした際には、ちょこちょこと小額を払い続けるのではなく、一気に大きな額をその月に払ってしまうのも、前向きに支払う姿勢も感じられて、クレジットスコアを上げる効果はありそうな気がします。

私はクレジットが無い状態から作ったので、カードを作ってすぐのスコアは確か670〜690位だったと思います。それが1年後には720位に上がっていたので、とても嬉しかったのを覚えています。

カードを作ってすぐのクレジットスコアはうる覚えです…参考にならずスミマセン。。でも600代だったことは確かです。

クレジットスコアの確認方法

アメリカのクレジットスコアについて色々と説明したので、次は本題の Credit Karma で出来ることをご紹介します。簡単に説明すると、このサイトでは無料で自分のクレジットスコアやクレジットヒストリーが確認できます。このサイトで出来ることは主に以下になります。

- クレジットスコア・クレジットヒストリーを無料で調べることが出来る。

- 毎ごとのクレジットスコア・ヒストリーを確認できる。

- 今の段階で自分が作れるクレジットカードを教えてくれる。

※学生でも作れます。しかしクレジットライン(利用限度額)は収入が無ければ低くなると思います。恐らく$300〜からとかになるのではと思います。(クレジットカード作成にはソーシャルセキュリティーナンバーが必要) - 自分に合ったおすすめのクレジットカードを教えてくれる。

- おすすめの車のローン、家のローンを提案してくれる。

アメリカでクレジットカードを作りたいなら、まずは自分のクレジットスコア・クレジットヒストリーを上のサイトで確認してみましょう。(上の画面は Credit Karma のサイトのキャプチャ画像です。)

アメリカはクレジットカード社会です。

現金は基本的に日本のように持ち歩きません。私も財布の中身は多くて$10〜20位しか入れていません。(そのお金も大体は通りすがりのホームレスにいつも渡してしまいますが…よくお金くれって言われますw)

アメリカでクレジットが無くてもクレジットカードは作れる!

スタバでコーヒー1杯の支払いでもクレジットカードで済ませてしまうのがアメリカ流。ですので、まだクレジットカードを持っていない人は、Credit Karma のサイトでアカウントを作り、自分のクレジットスコアを無料で確認してみましょう。

このサイトを見ている人の中には、クレジット情報が無いから困ってここに辿り着いたかたもいらっしゃると思いますが、ご安心ください。

私はクレジット情報はありませんでしたが、実際にアメリカでクレジットカードを作りました。(日本からもクレジットカードとか持って来ていませんので、日本のクレジット情報も無しの状態のままでした)

アカウントを作ってから、自分のクレジットスコアを調べる際、今までにクレジットカードを使った履歴が無い人は、おそらく「thin file」(情報が十分で無いためクレジットスコアを提供できない状態)という情報が表示されると思います。

私もアメリカでクレジットカードの使用履歴が無かったため、この「Thin file」が表示されましたが、この Credit Karma からのクレジットカードオファー(クレジットゼロの状態で申し込めるカード)を受け取れば、クレジット情報無しでクレジットカードを作れる可能性は十分にあります。

クレジット(信用)が無ければ基本的にアメリカでクレジットカードは作れませんが、私の場合はこのサイト経由でCapital One(キャピタルワン)というクレジットカードを実際に作っています。

実際にカードが作れたら、利用限度額の30%以内で毎月ちゃんと支払いも延滞せずに真面目に使っていると、早ければ半年ほどで、新しいクレジットカードのオファーを貰えるようになります。

一年と書いてあるサイトもありますが、実際に私がアメリカでカードを初めて作ってからは、半年も経たない位で他のクレジットカードのオファーをもらいました。

そうなればしめたものです。(笑)

ただ、すぐに来たオファーに飛びつくのは絶対に止めましょう。

ずっとオファーを無視続けていると、一年後にはものすごい良いオファーを貰えるようになるので、とにかく自分が欲しいオファーが来るまでは、ちゃんと待つようにしましょう。

今まで私がもらったクレジットカードのオファーで一番魅力的だったのは、アメリカンエクスプレスの「Blue Cash Everyday® Card」というカードでした。このカードの以下の特典が特に魅力的でした。・「0% APR for 15 months = 15ヶ月は無利子」(その後のAPRは12.9%〜21.99%)

・「Get $250 back after you spend $1,000 in your first 3 month(最初の3ヶ月で$1,000使ったら $250 キャッシュバックされる」アメリカンエクスプレスのカードオファーが来るようになるまでは、暫く時間が掛かるかもしれません。でも、もし現在のクレジットスコアに問題が無さそうであれば、アメックスのBlue Cash Everyday® Cardのサイトをチェックして、オファーがよければアプライするのもいいかもです。

カードオファーは定期的に変わっているようなので、一番よいオファーの時にタイミング良く申し込んで、「Get $250 back after you spend $1,000 in your first 3 month」などの特典を手に入れて下さい。

アメリカでおすすめ!持つべきクレジットカード

クレジットカードのオファーの中に、キャッシュリワード付きのカードがあれば、持っていると使った額に応じてキャッシュバックがもらえるので、とってもお得です。(大体はどのカードもキャッシュリワードは付いています)

私のアメリカ人の義理母は、もうずっと長い事クレジットカードで何でも購入しているそうで、銀行のデビットカード(日本だと銀行のATMデビットカードとほぼ同じ)はほぼ使わないそうです。理由は以下。

- キャッシュリワード(キャッシュバックみいなの)が無い。

- もし盗難に遭って自分以外の第三者に使用された時の保険がついていない。

※銀行によってはあります。バンク・オブ・アメリカはもし盗難で使われた際、そのお金は戻ってきます。

分かりやすく一つ例をとってみます。

BankAmericard Cash Rewards™ Credit Card というカードを作ったとします。このクレジットカードのキャッシュリワードは下の通りになっています。

一番最初に書いてある「1% cash back on purchases everywhere, every time」ですが、これはどこで買い物しても、買った分の1%はお金で返ってくるという意味で、もし1,000ドルの買い物をしたら、10ドルはキャッシュバックされるという事です。

買い物をする場所によっては、このキャッシュバックのパーセントが違ってきます。例えば、よく行くグロッサリー(スーパーマーケットでの買い物)は2%、ガソリンは3%になるので、これも使い続けると、気づけば結構なリワード(キャッシュバック)が貯まっていることが多いので、すごくお特です。

例として年間で考えると、

- 食費に使うお金 $450×12ヶ月×0.02=$108(2%キャッシュリワード)

- その他の出費まとめ $1800×12ヶ月×0.01=$216(1%キャッシュリワード)

- 合計 $324

一年ごとにちっさなおこずかいが貰える感覚ですね。

でも無いよりは全然嬉しいです。

赤枠で囲っている部分ですが、ここもポイントです。カードを作って90日以内に500ドルをカードで使ったら、100ドルのボーナスがもらえる特典が付いています。(オンラインでのカード申し込みに限る)

こういった様に、キャッシュリワードがお得なので、私の周りではデビットカードを使う人は少ない気がします。

利用した額は、その月に使った分を払ってしまえば、これまたクレジットスコアも良くなるので一石二鳥です。貯まったキャッシュリワードは、いつでも指定した口座にRedeem(償還)できます。

また、バンク・オブ・アメリカのキャッシュリワードカードの場合は、同じバンク・オブ・アメリカの口座内にRedeem(償還)すると、10%アップしてくれます。(違う外部口座も指定できます)

100ドルのキャッシュリワードがあれば、110ドルになって口座に戻って来るということです。嬉しいですね。

2015/01/11日更新

バンカメのクレジットカードを作って半年以上経ちましたが、買い物はほぼ、そのクレジットカードを通して購入しているので、今まで2回ほど貯まったキャッシュバックをRedemptionしています。

総額で大体$140〜$150位だと思います。毎月$2,000位はキャッシュカードで支払うので、毎月$20〜$30位キャッシュバックが貯まっています。1年だと計算通り$300〜位にはなりそうですね。

私の場合はバンク・オブ・アメリカでクレジットカードを今回初めて作ったのですが、使った額を使った月にちゃんと支払っていると、半年位で他社のクレジットカードオファーも届くようになりました。

2014/10/01 更新

クレジットカードを作って2、3回程使って期日内に支払っていたら、早速Discoverカードからクレジットカードのオファーが届きました。意外に早かったです。半年も掛かりませんでした。

よく「アメリカでクレジットカードを作るなら、クレジットカードスコアが無いと作れない」と言われていますが、結局はクレジットカードスコアが無くても(もしくは極端に低い)作れました。先ほど紹介した Credit Karma のサイトで一度自分のスコアを確認して見る事をお勧めします。

また、クレジットカードを作ったら、そのカードを作った会社によっては、「自分の個人情報を他クレジットカード会社とシェアするか」等の、プライバシー情報に関する内容が記載されていますが、もしシェアして欲しく無い場合は、電話等で知らせる必要があるようです。

オファーの手紙に「PRESCREEN & OPT-OUT NOTICE」という箇所があれば、詳しく読んでみて、必要の無いオファーであれば、記載されている番号から電話してオファーをストップすることが出来ます。

いかがでしたか?

アメリカのクレジットスコアやクレジットヒストリー、クレジットカードについて少し謎が解けましたでしょうか?誰かのアメリカ生活のお役に立てれば嬉しいです。

最後まで読んで頂き有り難うございました!

ではまた次回のアメリカ情報もお楽しみに〜!